Véhicule de fonction ou véhicule personnel

Véhicule de fonction ou véhicule personnel ? avantage en nature au réel ou au forfait ? quel impact sur la rémunération du dirigeant ?

Durant ces dernières années, les règles d’évaluation des avantages en nature ont été profondément modifiées. Le calcul de la taxe sur les véhicules de société a été modifié par la loi de finance pour 2006, la limite des amortissements déductibles a été diminuée pour les véhicules polluant, une nouvelle taxe sur les véhicules polluants est en place depuis le 1er janvier 2006, les règles de calcul de l’avantage fiscal sont alignés sur les calculs sociaux depuis l’imposition des revenus 2005. Pour ce qui est de la nouvelle norme N1, elle ne bénéficie plus des avantages fiscaux liés aux véhicules utilitaires. (aucune limite d’amortissement ou de la déduction des loyers, exonération de la taxe sur les véhicules de sociétés et du malus automobile,r écupération de la TVA sur le gazole à hauteur de 100 %).

Ces changements concernent également les propriétaires d’un véhicule qui préfèrent utiliser leur propre véhicule et percevoir des indemnités kilométriques.

Il devient indispensable de chiffrer l’impact de ces modifications pour mettre en place une solution adaptée à sa situation personnelle.

Une étude spécifique permet de :

- Evaluer l’avantage en nature suivant les nouvelles règles en vigueur.

- Chiffrer le coût global d’un véhicule pour la société : coûts directs, coûts fiscaux et charges sociales sur l’avantage en nature.

- Comparer la mise à disposition d’un véhicule financé par la société avec l’utilisation d’un véhicule personnel pour un usage professionnel associée au versement d’indemnités kilométriques.

1) Evaluation de l’avantage en nature

La mise à disposition d’un véhicule de fonction utilisé par le collaborateur pour un usage personnel, en tout ou partie, déclenche un avantage en nature devant être réintégré dans l’assiette des charges sociales. Cette réintégration a pour conséquence d’augmenter le montant des charges sociales. A rémunération fixe constante, le revenu net de charges du dirigeant se trouve donc diminué par la mise en place d’un avantage en nature.

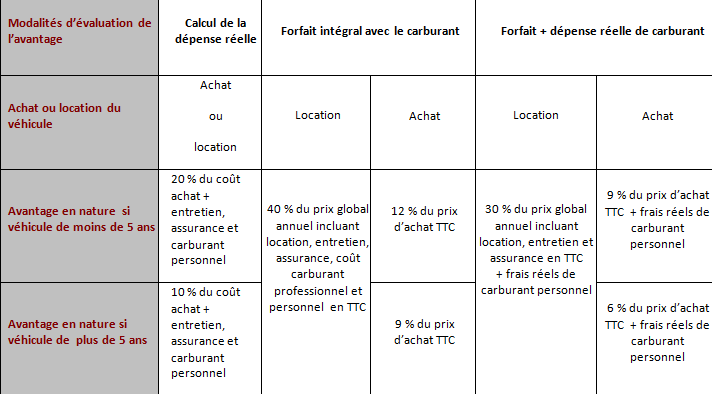

Les règles d’évaluation diffèrent selon que :

- la société décide d’acheter le véhicule ou d’opter pour une location longue durée ;

- le dirigeant souhaite, ou non, comptabiliser les kilomètres personnels.

Si la société décide d’acheter le véhicule de fonction, l’avantage en nature forfaitaire hors coût du carburant est égal à 9 % du prix d’achat TTC d’un véhicule de moins de 5 ans et de 6 % pour un véhicule plus ancien.

Si la société paie également le carburant, elle peut choisir de porter le forfait à 12 % pour un véhicule de moins de 5 ans, 9 % pour un véhicule de plus de 5 ans, ou d’ajouter au forfait hors carburant les dépenses réelles inhérentes aux kilomètres personnels.

Si la société opte pour la location longue durée, l’avantage en nature forfaitaire hors coût du carburant est égal à 30 % du coût global annuel comprenant la location, l’entretien et l’assurance, toutes taxes comprises.

Si la société paie également le carburant personnel, elle peut alors choisir entre deux options :

- porter le forfait à 40 % d’une base comprenant la location, l’entretien, l’assurance, et le coût du carburant pour l’usage personnel et professionnel, toutes taxes comprises ;

- ou ajouter au forfait de 30 % les dépenses de carburant réelles, inhérentes aux kilomètres personnels.

Il est à noter que la réglementation a été amendée courant 2003 et que, pour éviter de pénaliser les sociétés ayant opté pour la location longue durée, le montant de l’avantage en nature ainsi calculé est plafonné. Il ne peut plus être supérieur à celui qui aurait été obtenu si la société avait acheté le véhicule.

Reste également la faculté d’évaluer l’avantage en nature sur la base de la dépense réelle. Quand le véhicule est loué, il faut d’abord calculer un coût annuel comprenant le loyer toutes taxes comprises, l’entretien, l’assurance et le carburant. Le coût annuel ainsi obtenu sera ensuite multiplié par le nombre de kilomètres réalisés à titre personnel, puis divisé par le nombre total des kilomètres.

Lorsque la société ne peut apporter la preuve des dépenses réellement engagées, et/ou de la ventilation entre kilomètres personnels et professionnels, l’avantage en nature doit être évalué selon la méthode du forfait.

L’intérêt évident de la réforme, c’est que les règles d’évaluation forfaitaire deviennent très claires. L’entreprise va pouvoir évaluer ses avantages en nature avec une sécurité bien plus grande. Par contre, ces nouvelles évaluations forfaitaires s’avèrent bien supérieures à celles que les entreprises avaient pris l’habitude de pratiquer.

L’entreprise a la liberté d’opter pour une des différentes méthodes d’évaluation admises désormais et que nous pouvons résumer comme suit :

2) Coûts du véhicule de fonction

2.1 – Coûts directs

Coût de la location ou de l’acquisition, de l’entretien et des pneumatiques

+ Coûts du carburant

+ Coût de l’assurance

- Impact de la revente pour les véhicules achetés

2.2 – Coûts fiscaux

Pour les véhicules entrant dans la catégorie des véhicules particuliers :

Impact annualisé de la carte grise et de la taxe sur les véhicules polluant à l’achat

+ Taxe annuelle sur les véhicules polluant

+ Taxe sur les véhicules de société

+ Taxe professionnelle sur le véhicule

+ Impôt sur les sociétés dû sur les éléments non déductibles

2.3 – Charges sociales sur l’avantage nature

Le montant des charges varie suivant la société et le niveau de rémunération du dirigeant.

En guise conclusion et après étude des différents régimes (réel, forfait), la déclaration de l'avantage en nature au réel apparaît la plus optimale pour le dirigeant mais elle impose un suivi rigoureux des dépenses engagées (carburant...), à l'opposé, le calcul au forfait facilite le suivi. En outre, le facteur "kilomètre parcouru" apparaît le critère majeur à prendre en compte afin de savoir s'il est plus pertinent d'opter pour un véhicule de fonction ou un véhicule personnel.

Ainsi, un dirigeant effectuant 60 000 km par an aura tout intérêt à acquérir un véhicule personnel compensé par la perception d'indemnités kilométriques. A l'inverse, dans le cas de distances limitées, le véhicule de fonction semble plus approprié. A titre d'exemple, un dirigeant effectuant 10 000 km par an aura tout intérêt à utiliser un véhicule de fonction.

Toutefois, chaque cas est différent, ainsi, il convient de réaliser une étude détaillée afin d'opter pour le système le plus pertinent quant à l'optimisation de la rémunération du dirigeant.

Remplissez le formulaire ci-dessous afin d'obtenir une simulation en ligne

Les 4 chiffres clés de la rémunération de

Les 4 chiffres clés de la rémunération de