Retraite défiscalisée Art 83 du code général des impôts, complément de retraite pour les dirigeants "assimilé salarié" ainsi que leurs salariés

L'art 83 du CGI permet, au travers d'un contrat de retraite supplémentaire à cotisations définies (retraite art 83 pour le dirigeant), de compléter sa retraite du régime de base tout en bénéficiant d’exonérations fiscales et sociales.

Comment souscrire un contrat de retraite supplémentaire art 83 du CGI en moins de 5 minutes !

Les avantages fiscaux du contrat de retraite Art 83 du CGI

La limite d'exonération de cotisation de sécurité sociale des contributions des employeurs au financement de prestations de retraite s'établit pour chaque assuré au plus élevé des deux montants suivants : 5 % du montant du Plafond Annuel Sécurité Social (soit 1 961 euros en 2017) ou 5 % de la rémunération annuelle brute retenue dans la limite de 5 fois le montant du PASS (soit 9 807 € en 2017 - Article D242-1 du code de la Sécurité sociale).

Au niveau fiscal, l'art 83 du CGI permet de déduire jusqu'à 8 % de la rémunération annuelle brute à concurrence de 8 PASS (25 105 € en 2017), il convient d'arbitrer entre une cotisation à 5 % ou 8 % en fonction du gain global. Par ailleurs, les salariés ont la possibilité de faire des versements individuels facultatifs (VIF) dans la limite de l'enveloppe fiscale globale individuelle à savoir 10 % des revenus nets d'activité professionnelle de l'année précédente dans la limite de 8 PASS (30 892 € pour les versements effectués en 2017).

Les cotisations de ce contrat de retraite supplémentaire pour le dirigeant dit « art 83 du CGI» peuvent être prises en charge à 100 % par l'entreprise. Par ailleurs, les cotisations sont intégralement déductibles du bénéfice imposable de l'entreprise. Seuls restent dus le forfait social de 20 % ainsi que la CSG/CRDS de 8 %.

Ce dispositif est ouvert à l'ensemble des salariés de l'entreprise, y compris le chef d'entreprise assimilé salarié (gérant minoritaire, président directeur), ce dernier élément en fait un levier primordial des stratégies d'optimisation de la rémunération du dirigeant.

Astuce, ce dispositif peut être mis en place uniquement au profit du chef d'entreprise en fonction de certaines conditions.

Consultez-nous afin de connaître les conditions requises !

Le versement de la rente du contrat de retraite supplémentaire Art 83 du CGI

Une fois que le bénéficiaire aura décidé de liquider sa retraite du régime de base, il pourra dès lors percevoir un revenu régulier jusqu'à ce qu'il décède, on parle de rente viagère.

Ces contrats bénéficient généralement d'options intéressantes de type :

- garantie plancher en cas de décès du salarié avant son départ à la retraite

- réversion de la rente du défunt au profit de son conjoint

D'un point de vue fiscal, la rente versée est imposable à l'impôt sur le revenu dans la catégorie des pensions après abattement de 10%. Cette rente est exclue de l'ISF lorsque les primes sont régulièrement échelonnées dans leur montant et périodicité pendant au moins 15 ans.

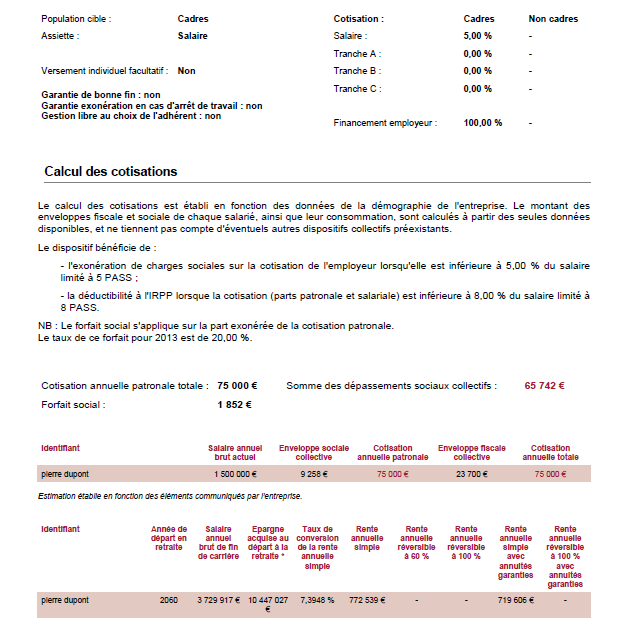

Prenons un exemple de solution retraite art 83 du CGI

Mr Dupont, président de sa société à la possibilité de s'octroyer une prime de 5 000 € ou de souscrire un contrat retraite art 83 du CGI avec une cotisation annuelle de 5 000 €.

Dans le premier cas, le coût de fabrication de la prime s'élève à environ 13 000 € alors que dans le deuxième cas, il s'élève à 6 000 €, ce qui, in fine, génère un gain potentiel de 7 000 €.

D'autre part, ce dispositif de retraite art 83 du CGI peut être couplé avec un dispositif de retraite supplémentaire à prestation définie Art 39 du CGI.

Afin de connaître le montant de la rente en fonction des options choisies, il convient de réaliser une simulation sur mesure.

Une simulation de retraite supplémentaire Art 83 du CGI avec un logiciel spécifique

L'article 83 du CGI

Le montant net du revenu imposable est déterminé en déduisant du montant brut des sommes payées et des avantages en argent ou en nature accordés :

1° Les cotisations de sécurité sociale

a) Les cotisations d'assurance vieillesse

b) Les cotisations versées aux régimes de retraite complémentaire

c) Les cotisations au régime public de retraite additionnel obligatoire

1° quater Les cotisations ou primes versées aux régimes de prévoyance complémentaire obligatoires et collectifs

Les cotisations ou les primes déductibles en application des premier et deuxième alinéas le sont dans la limite d'un montant égal à la somme de 5 % du montant annuel du plafond mentionné à l'article L. 241-3 du code de la sécurité sociale et de 2 % de la rémunération annuelle brute, sans que le total ainsi obtenu puisse excéder 2 % de huit fois le montant annuel du plafond précité. En cas d'excédent, celui-ci est ajouté à la rémunération.

Les cotisations ou les primes mentionnées à l'alinéa précédent sont déductibles dans la limite, y compris les versements de l'employeur, de 8 % de la rémunération annuelle brute retenue à concurrence de huit fois le montant annuel du plafond mentionné à l'article L. 241-3 du code de la sécurité sociale. En cas d'excédent, celui-ci est ajouté à la rémunération ;

La limite mentionnée au deuxième alinéa est réduite, le cas échéant, des sommes versées par l'entreprise ou le salarié au plan d'épargne pour la retraite collectif défini aux articles L. 3334-1 à L. 3334-16 du code du travail et exonérées en application du 18° de l'article 81.

Cliquez sur cette image afin de recevoir la version "noir et blanc" de l'ebook 2018 sur la rémunération et la protection sociale du dirigeant et de ses salariés :

Cliquez sur cette image afin de recevoir la version "couleur" de l'ebook 2018 sur la rémunération et la protection sociale du dirigeant et de ses salariés :

Remplissez le formulaire ci-dessous afin d'obtenir un complément d'information ou une simulation en ligne !

Les 4 chiffres clés de la rémunération de

Les 4 chiffres clés de la rémunération de