Auto-entrepreneur : le meilleur statut pour les youtubeurs, blogueurs, webmasteurs, webmarketeurs

L’activité déclarée sous le régime d'auto-entrepreneur peut être exercée à titre principal, ou à titre complémentaire. Ce régime permet, par exemple, de débuter un projet d’entreprise notamment pour les youtubeurs, blogueurs, webmasteurs, webmarketeurs.

Parmi les caractéristiques du dispositif on peut noter que les formalités liées à la création d’entreprise sont simplifiées. Le régime auto-entrepreneur permet d’anticiper le paiement des charges fiscales (sur option) et sociales avec l’application d’un taux forfaitaire sur le chiffre d’affaires.

L'auto-entrepreneur peut bénéficier du statut de l’EIRL (entrepreneur individuel à responsabilité limitée) en affectant à son activité professionnelle un patrimoine spécifique séparé de son patrimoine personnel. Il conserve toutefois le régime fiscal et social forfaitaire lié au régime auto-entrepreneur.

L'auto-entrepreneur qui obtient l’Aide aux chômeurs créateurs ou repreneurs d’entreprise (Accre) bénéficie d’un taux forfaitaire minoré.

Ci-dessous une vidéo de présentation du statut d'auto-entrepreneur

Les personnes concernées par le statut d'auto-entrepreneur

Toute personne peut, sous conditions, devenir auto-entrepreneur. Que ce soit à titre principal, pour un demandeur d’emploi, par exemple, qui veut se lancer ou à titre complémentaire pour un salarié du secteur privé, un fonctionnaire ou un retraité qui souhaite développer une activité annexe en complément de son salaire, de son traitement ou de sa retraite ou encore par un étudiant qui crée sa première activité alors même qu’il poursuit ses études. Cette possibilité colle bien aux besoins des youtubeurs, blogueurs, webmasteurs, webmarketeurs.

Toutefois, cette activité doit être exercée sous forme d’entreprise individuelle et relever pour l’assurance vieillesse du Régime social des indépendants (RSI) ou de la Caisse interprofessionnelle de prévoyance et d’assurance vieillesse (Cipav). Un entrepreneur individuel déjà en activité peut, sous certaines conditions, opter pour le régime micro-entrepreneur, s’il relève du RSI ou de la Cipav pour son assurance vieillesse. Un micro-entrepreneur peut bénéficier du statut de l’EIRL. En affectant à son activité professionnelle un patrimoine spécifique, il protège son patrimoine personnel. La déclaration d’affectation s’effectue au moment de l’immatriculation sur www.lautoentrepreneur.fr.

Les conditions pour être auto-entrepreneur

L’entreprise individuelle doit relever du régime fiscal de la micro-entreprise, c’est-à-dire réaliser un chiffre d’affaires qui ne doit pas dépasser pour une année civile complète en 2016 :

- 82 200 € pour une activité de vente de marchandises, d’objets, de fournitures, de denrées à emporter ou à consommer sur place, ou pour des prestations d’hébergement, à l’exception de la location de locaux d’habitation meublés dont le seuil est de 32 900 € ;

- 32 900 € pour les prestations de services relevant de la catégorie des bénéfices industriels et commerciaux (BIC) ou des bénéfices non commerciaux (BNC). L’entreprise est en franchise de TVA (pas de facturation, ni de récupération de TVA). Le micro-entrepreneur ne peut déduire aucune charge (téléphone, déplacement…).

ATTENTION : certaines activités sont exclues du régime micro-entrepreneur. Sont notamment concernées, les activités relevant de la TVA immobilière (opérations de marchands de biens, lotisseurs, agents immobiliers, opérations sur les parts de sociétés immobilières), les locations d’immeubles nus à usage professionnel, certaines activités commerciales ou non commerciales comme la location de matériels et de biens de consommation durable.

Le régime micro-entrepreneur ne peut pas être choisi lorsque l’activité est exercée dans le cadre d’un lien de subordination pour laquelle seul le salariat doit être retenu. Le régime micro-entrepreneur ne dispense pas de l’obligation :

- de l’obtention d’une qualification ou d’une expérience professionnelle pour des activités telles que les métiers du bâtiment, de l’automobile, de l’alimentaire, de la coiffure, de l’esthétique…,

- de l’inscription au répertoire des métiers (RM) pour les activités artisanales ou au registre du commerce (RCS) pour les activités commerciales, qu’il s’agisse d’une activité principale ou secondaire,

- de la souscription d’une assurance professionnelle pour certaines activités, notamment pour le bâtiment,

- de l’ouverture d’un compte bancaire dédié à l’activité professionnelle. Pour certaines activités artisanales, le microentrepreneur est tenu d'attester de sa qualification professionnelle lors de sa déclaration de début d’activité.

Les spécificités du régime d'auto-entrepreneur

Lors de la création d'une entreprise commerciale ou artisanale, le micro-entrepreneur doit obligatoirement s’immatriculer au registre du commerce et des sociétés (RCS) ou au répertoire des métiers (RM), qu'il s'agisse d'une activité principale ou secondaire. Lors de son inscription, il doit prendre contact avec sa Chambre de commerce et d’industrie ou sa Chambre de métiers pour effectuer cette formalité.

Il est toutefois exonéré des frais d’immatriculation. La taxe pour frais de chambre de commerce et de chambre de métiers sera due en 2017 par les commerçants, à l'exception des loueurs de locaux d'habitation meublés, et les artisans inscrits en 2016, en tant que micro-entrepreneur / auto-entrepreneur et qui auront réalisé un chiffre d'affaires en 2016.

Le micro-entrepreneur qui crée une activité artisanale doit effectuer le stage préalable à l’installation (SPI) dans une chambre de métiers. Les agents commerciaux restent tenus de s’immatriculer au régime spécial des agents commerciaux auprès du greffe du tribunal de commerce dans le ressort duquel ils sont domiciliés. Ses cotisations et contributions sociales sont déclarées et calculées par lui-même en appliquant un taux forfaitaire au chiffre d’affaires ou aux recettes réalisé(es).

Il peut opter pour le versement libératoire de l’impôt sur le revenu, à condition que le revenu de son foyer fiscal ne dépasse pas 26 764 € par part de quotient familial en 2014, soit :

- 26 764 € pour une personne seule,

- 53 528 € pour un couple,

- 80 292 € pour un couple avec deux enfants.

Le versement libératoire est calculé en appliquant sur le chiffre d’affaires ou les recettes un taux spécifique (1 % pour les ventes, 1,70% pour les prestations BIC et 2,20% pour les prestations BNC). Il est payé en même temps que les cotisations et contributions sociales. Le bénéficiaire de l’aide aux chômeurs créateurs ou repreneurs d’entreprise (Accre) peut bénéficier en même temps du régime micro-entrepreneur. Dans ce cas, un taux spécifique pour le calcul des cotisations et contributions sociales est appliqué.

L'adhésion de l'auto-entrepreneur

Dans le cas d’une création :

Vous devez effectuer votre déclaration d'activité en ligne sur www.lautoentrepreneur.fr

Dans le cas d’un entrepreneur individuel déjà en activité :

Si vous ne changez pas d’activité, un formulaire doit être complété et transmis en ligne sur : www.lautoentrepreneur.fr

Si vous changez d'activité, vous devez vous rapprocher de votre Centre de formalités des entreprises CFE.

Déclaration et paiement des cotisations pour l'auto-entrepreneur

Au moment de l’adhésion, le micro-entrepreneur choisit de déclarer et payer ses cotisations et éventuellement l’impôt sur le revenu mensuellement ou trimestriellement. Il est conseillé à un demandeur d’emploi qui choisit de continuer à percevoir mensuellement ses allocations de Pôle emploi de choisir le paiement mensuel afin de pouvoir justifier de ses déclarations auprès de Pôle emploi.

Le micro-entrepreneur doit systématiquement compléter et adresser sa déclaration même en l’absence de chiffre d’affaires (CA), en inscrivant «0», pour la période concernée.

À défaut de déclaration, une pénalité d’un montant de 49€ (en 2016) vous sera appliquée pour chaque déclaration manquante. Si vous n’avez pas régularisé votre dossier en fin d‘année, vous serez taxé d‘office sur une base majorée.

Si votre chiffre d’affaires est supérieur à 50% des seuils du régime micro-fiscal soit:

- 16 450€ de CA pour les prestations de service ou activités libérales (soit 50 % de 32 900 €),

- 41 100 € de CA pour les activités d’achat/ vente (soit 50 % de 82 200 €), vous devez obligatoirement effectuer la déclaration et le paiement de vos cotisations sur www.lautoentrepreneur.fr

Si vous ne respectez pas cette obligation, une pénalité vous sera appliquée.

Les taux de cotisations et l'impôt sur le revenu pour l'auto-entrepreneur

Le régime micro-entrepreneur permet de calculer et de payer les cotisations et contributions de protection sociale obligatoire et éventuellement l’impôt sur le revenu en fonction du chiffre d’affaires ou des recettes.

Des taux forfaitaires sont appliqués. Ils concernent pour la partie sociale, les cotisations d’assurance maladie-maternité, d’indemnités journalières (excepté pour les professions libérales), de CSG/CRDS, d’allocations familiales, de retraite de base, de retraite complémentaire obligatoire et du régime invalidité-décès. Il est à noter que le micro-entrepreneur est également redevable :

- de la contribution à la formation professionnelle.

Pour bénéficier, le cas échéant, d’une prise en charge partielle de la formation, le micro-entrepreneur doit avoir déclaré un chiffre d'affaires positif au cours des 12 derniers mois ;

- de la taxe pour frais de Chambre de commerce et d’industrie et/ou de Chambre de métiers

Taux de cotisation des auto-entrepreneurs - cas général :

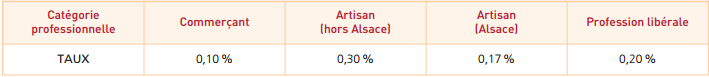

Taux de cotisation des auto-entrepreneurs : la contribution à la formation professionnelle

Pour calculer cette contribution obligatoire, le micro-entrepreneur doit appliquer à son chiffre d’affaires l’un des taux suivants en fonction de sa catégorie professionnelle.

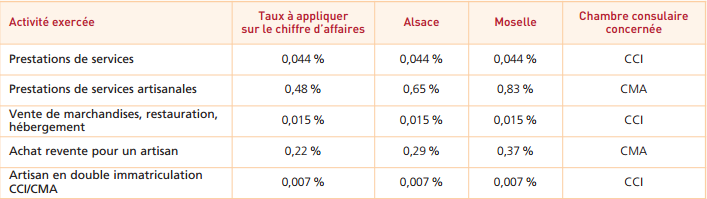

Taux de cotisation des auto-entrepreneurs : la taxe pour frais de Chambre de commerce et d’industrie et/ou de Chambre de métiers

Les prestations sociales ( Maladie / Retraite) des auto-entrepreneurs

Maladie - maternité, allocations familiales

Vous êtes uniquement micro-entrepreneur, vous bénéficiez :

- de l’assurance maladie-maternité, gérée par le RSI, pour les prestations maladie en nature identiques à celles des salariés (médicaments, soins, hospitalisation…), le droit aux prestations indemnités journalières (uniquement pour les artisans et commerçants) soumis aux conditions habituelles des travailleurs indépendants et les prestations maternité et paternité,

- des allocations familiales, gérées par la Caisse d’allocations familiales (Caf), avec des prestations identiques à celles des salariés.

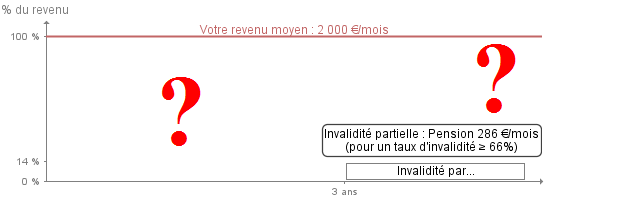

Attention, ci-dessous un exemple de prise en charge en cas de maladie et d'invalidité par le régime obligatoire. On peut se rendre compte que ces régimes nécessitent la mise en place d'une couverture supplémentaire.

Vous êtes salarié et micro-entrepreneur :

- vous restez affilié au régime salarié pour votre assurance maladie-maternité (remboursements maladie, prestations maternité/paternité et indemnités journalières salariées),

- vous bénéficiez des prestations d’allocations familiales, gérées par la Caf ou la Mutuelle sociale agricole (MSA).

Vous pouvez également opter pour l’assurance maladie du RSI.

Retraite de l'auto-entrepreneur

Vous êtes uniquement micro-entrepreneur :

Vous obtenez des droits à la retraite de base et à la retraite complémentaire, gérées par le RSI (artisans, commerçants) ou la Cipav (professions libérales).

L’acquisition de droits relatifs à votre activité de micro-entrepreneur est fonction de votre chiffre d’affaires.

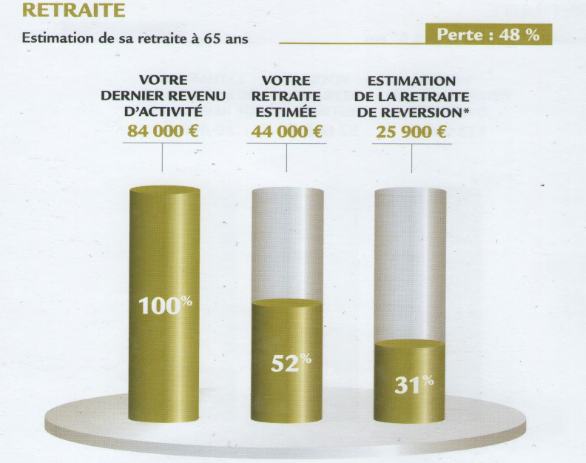

ci-dessous, un exemple de retraite pour un auto-entrepreneur rattaché à la CIPAV, il faut tabler sur une retraite égale à 50 % de la rémunération tout en sachant que les régimes de retraite risquent de disparaître dans les décennies à venir.

Vous êtes salarié et micro-entrepreneur :

Vous acquérez également des droits de retraite de base et de retraite complémentaire au RSI (artisans, commerçants) ou à la Cipav (professions libérales) pour votre activité de micro-entrepreneur en fonction de votre chiffre d’affaires. Si vous exercez simultanément une activité salariée et une activité de micro-entrepreneur, la durée d'assurance prise en compte pour la retraite de base ne peut pas excéder, tous régimes de base confondus, 4 trimestres par an.

Vous souhaitez déléguer vos formalités ? Notre partenaire de confiance peut vous accompagner dans vos démarches.

Les 4 chiffres clés de la rémunération de

Les 4 chiffres clés de la rémunération de