Prévoyance et retraite de l'expert-comptable (CAVEC)

La CAVEC est la caisse de retraite et de prévoyance des experts-comptables et des commissaires aux comptes.

Tout le temps de leur activité libérale, les experts-comptables et commissaires aux comptes affiliés à la CAVEC s’acquittent, sur leurs revenus non salariés, de cotisations obligatoires pour leurs droits à la retraite et pour une couverture prévoyance. Les experts-comptables salariés cotisent uniquement au régime complémentaire de la Cavec.

Remplissez le formulaire en cliquant sur ce lien afin d'obtenir une simulation en ligne

Le régime de retraite de base des experts-comptables.

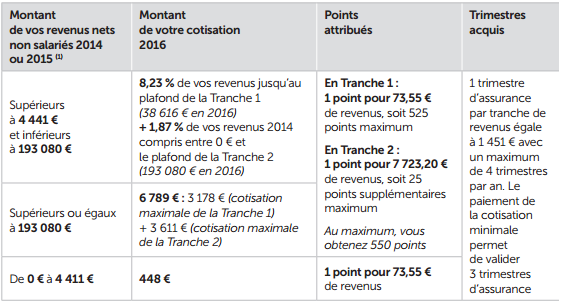

Régime de retraite par répartition stricte, il repose sur un principe de cotisation en deux temps : cotisation provisionnelle et régularisation (cotisation définitive). Les professionnels libéraux cotisent à ce régime proportionnellement à leurs revenus de l’année n-2 ou en fonction du revenu estimé.

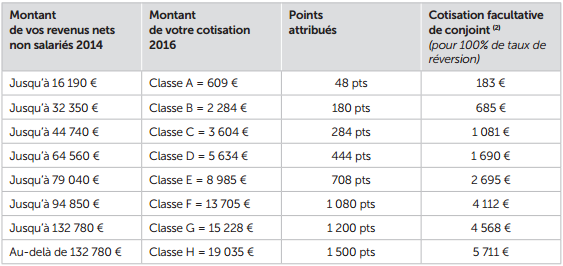

Le régime de retraite complémentaire des experts-comptables.

À la différence du régime de base, il n’y a pas de mécanisme de régularisation. Les experts-comptables cotisent dans l’une des 8 classes qui correspond à leurs revenus ou dans la classe immédiatement supérieure. L’expert-comptable salarié cotise soit en classe C, soit en classe D (avec l’accord de son employeur).

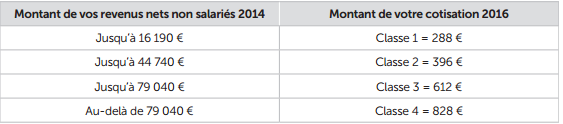

Le régime de prévoyance des experts-comptables.

Ce régime couvre les risques d’invalidité, de décès et d’incapacité d’exercice chez le cotisant. Il existe 4 classes de cotisation, et l’expert-comptable peut cotiser dans la classe immédiatement supérieure à celle correspondant à ses revenus.

Depuis 2014, une indemnité journalière est accordée à l’expert-comptable et au commissaire aux comptes cotisant, à partir du 91e jour de cessation d’activité pour cause de maladie ou d’accident.

Vous souhaitez optimiser votre rémunération et votre protection sociale ? n'hésitez pas à consulter notre article sur les techniques d'optimisation de la rémunération et de la protection sociale du dirigeant en cliquant sur ce lien.

1) Le paiement des cotisations de retraite et de prévoyance des experts-comptables

- Le régime de base des experts-comptables

La cotisation est calculée proportionnellement aux revenus professionnels nets non salariés de 2014. Appelée à titre provisionnel, elle sera régularisée en 2016 en fonction des revenus de l’année 2015, sauf :

• Cessation d’activité en 2015 ou 2016 sans reprise en 2017.

• Liquidation des droits en 2015 ou 2016.

Les cotisations peuvent être calculées sur la base des revenus professionnels que vous estimez pour 2016. Cette cotisation sera régularisée dans 2 ans, même en cas de cessation d'activité. Si lors de la régularisation, les revenus de 2016 s’avèrent supérieurs aux revenus estimés, une majoration sera appliquée sur l’insuffisance de versement des acomptes provisionnels.

Remplissez le formulaire en cliquant sur ce lien afin d'obtenir une simulation en ligne

Le régime complémentaire et régime prévoyance des experts-comptables

La cotisation est fixée selon un barème, en fonction des revenus professionnels nets non salariés de l’année 2014. Pour améliorer les droits, les experts-comptables peuvent opter pour la classe immédiatement supérieure (uniquement) à celle qui correspond à sa tranche de revenus professionnels.

Les cotisations pour la retraite de base des experts-comptables

Les cotisations pour la retraite complémentaire des experts-comptables

Les cotisations pour la prévoyance des experts-comptables

Vous souhaitez optimiser votre rémunération et votre protection sociale ? n'hésitez pas à consulter notre article sur les techniques d'optimisation de la rémunération et de la protection sociale du dirigeant en cliquant sur ce lien.

Exemples de cotisations pour un expert-comptable

1 ) Votre revenu en 2014 était de 40 000 € et vous exercez à titre exclusivement libéral. Vous souhaitez cumuler le maximum de points pour votre retraite et vous préférez un niveau de couverture supérieur au titre de la prévoyance.

En conséquence :

• Pour la cotisation du régime complémentaire, vous optez pour la classe supérieure : classe D au lieu de C.

• Pour la cotisation du régime prévoyance, vous optez pour la classe supérieure : classe 3 au lieu de 2.

Le montant global de votre cotisation à la CAVEC est de 10 172 €

- Montant pour le régime de base 3 926 €

- Montant pour le régime complémentaire 5 634 €

- Montant pour le régime prévoyance 612 €

2) "Vous allez devenir expert-comptable salarié". L’expert-comptable exerçant à titre indépendant, même de façon accessoire, doit régler ses cotisations personnellement et ne bénéficie pas de la prise en charge par l’employeur. Seuls les experts-comptables exclusivement salariés sont concernés par une déclaration d’employeur, lequel doit régler les cotisations dues à la CAVEC.

- Que doit payer l’employeur ?

Il règle 100 % des cotisations et précompte 40 % sur le bulletin de salaire.

À titre obligatoire :

La cotisation de retraite complémentaire, classe C ou classe D selon votre choix (avec l’accord de l’employeur).

À titre facultatif :

L’employeur peut aussi verser la cotisation de conjoint.

2) Les droits retraite et prévoyance de l'expert-comptable

Pour la retraite de l'expert-comptable :

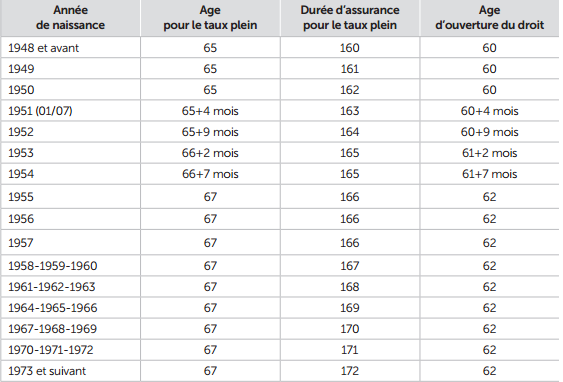

Durant vos années d’affiliation à la Cavec, vous cotisez aux régimes de base et complémentaire. Vous bénéficierez, à l’âge de la retraite, de 2 pensions distinctes, que vous pourrez demander séparément. Vos pensions seront versées tous les mois, à

terme échu, sur votre compte bancaire. Depuis le 1er juillet 2011, l’âge légal de départ en retraite au régime de base est relevé progressivement de 60 à 62 ans et l’âge du taux plein de 65 à 67 ans (l’âge du taux plein est figé à 65 ans pour les assurés handicapés, les parents de 3 enfants et aidants familiaux sous certaines conditions et les parents d’enfants handicapés).

- Conditions d’attribution de la retraite CAVEC

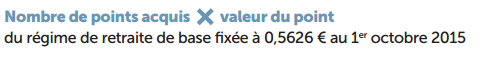

Calcul de la retraite de base de l'expert comptable

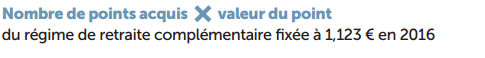

Calcul de la retraite complémentaire de l'expert-comptable

ci-dessous une vidéo expliquant la retraite de l'expert comptable (inclus une simulation de retraite avec bigexpert)

- La réversion de la retraite de l'expert-comptable

Le montant de la pension de réversion est égal à :

• 54 % de la pension de base de l’assuré, sous condition de ressources.

Ce montant peut être majoré si le conjoint survivant, âgé d’au moins 65 ans, justifie de ressources inférieures à 852,39 € brut par mois au 1er octobre 2014.

• 60 % de la pension de retraite complémentaire de l’assuré pour les points acquis depuis le 1er janvier 2009.

Avant cette date, la pension est de 50 %. Si l’assuré a versé la cotisation facultative de conjoint, la réversibilité est de 100 % des points des années ayant donné lieu au paiement de cette cotisation.

avec des conditions d'âge :

L’âge à partir duquel le bénéfice d’une pension de réversion est ouvert est fixé à 55 ans pour le régime de base et 60 ans pour le régime complémentaire.

et des conditions de ressources :

La pension de réversion est accordée sur demande au conjoint justifiant de ressources personnelles inférieures à 20 113,60 r pour une personne seule ou à 32181,76 r pour un couple.

Le bénéficiaire de la réversion de l'expert-comptable est :

• pour le régime de base : le conjoint survivant et le ou les conjoint(s) précédent(s), même remariés, au prorata de la durée de chaque mariage ;

• pour le régime complémentaire : le conjoint survivant et le ou les conjoint(s) précédent(s) divorcés, mais non remariés, au prorata de la durée de chaque mariage.

Pour la prévoyance de l'expert-comptable :

Remplissez le formulaire en cliquant sur ce lien afin d'obtenir une simulation en ligne

Le régime prévoyance peut ouvrir droit :

• A une indemnité journalière, d’un montant de 86 € par jour à partir du 91e jour de cessation d’activité pour cause de maladie ou d’accident.

• Au service d’une pension d’invalidité s’il est reconnu atteint d’une invalidité permanente et définitive au moins égale à 66 %.

• Au décès de l’assuré, au versement :

> d’un capital décès,

> d’une rente à chaque enfant âgé de moins de 25 ans.

Ces prestations ne peuvent être allouées que si les garanties n’ont pas été, lors du décès ou de la survenance de l’invalidité, suspendues pour cause de non-paiement des cotisations dues au titre des trois régimes gérés par la Cavec.

Vous souhaitez optimiser votre rémunération et votre protection sociale ? n'hésitez pas à consulter notre article sur les techniques d'optimisation de la rémunération et de la protection sociale du dirigeant en cliquant sur ce lien.

Remplissez le formulaire ci-dessous afin d'obtenir une simulation en ligne

Les 4 chiffres clés de la rémunération de

Les 4 chiffres clés de la rémunération de