Optimiser sa rémunération de dirigeant grâce à 25 techniques clés !

En tant que dirigeant vous souhaitez optimiser votre rémunération, ainsi, vous avez déjà dû vous poser la question suivante : quelles sont les techniques légales me permettant d'optimiser ma rémunération et ma protection sociale tout en réduisant le coût global pour mon entreprise ?

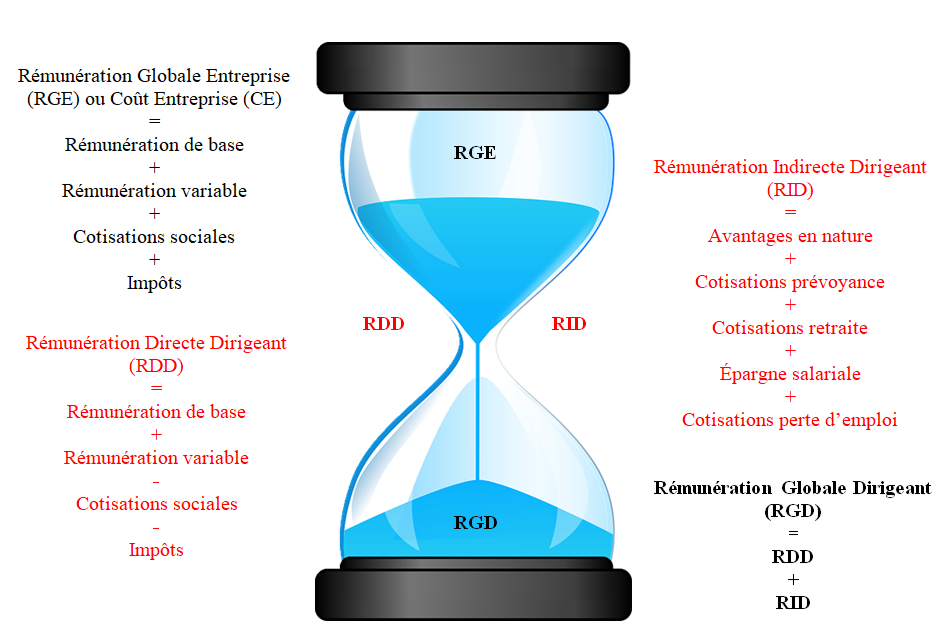

Comme nous avons pu le voir dans l'article enjeux de la rémunération du dirigeant, vous pouvez, après établissement de vos 4 chiffres clés de rémunération (méthode 4R © ®), avoir quatre objectifs :

|

2) maximiser sa rémunération immédiate |

|

Ainsi, des techniques d'optimisation de la rémunération du dirigeant permettent de traiter chaque situation, tout en sachant qu'elles impactent généralement plusieurs chiffres clés de la rémunération du dirigeant simultanément.

Les différentes techniques d'optimisation de la rémunération du dirigeant en fonction des objectifs sont déclinées ci-après, à vous de juger lesquelles peuvent correspondre à votre recherche, toutefois, afin de vous faciliter la tâche, nous restons à votre disposition (contact) afin d'étudier ces différentes techniques ensemble ou avec vos conseils :

1) réduction du coût entreprise : choix du statut du dirigeant, épargne salariale (abondement PEE/PERCO), accord d'intéressement et de participation, crédit d'impôt compétitivité, montages particuliers de type holding, délocalisation, prime d'impatriation.

2) maximiser la rémunération directe du dirigeant : choix du statut du dirigeant (dirigeant salarié, entrepreneur individuel, gérant majoritaire de SARL/EURL), compte courant d'associé, arbitrage prime dividende, SCI, prime d'impatriation, arbitrage entre capitalisation ou distribution des bénéfices.

3) maximiser la rémunération indirecte du dirigeant : choix du statut du dirigeant, choix du statut du conjoint du dirigeant, retraite supplémentaire art 83 du CGI, retraite supplémentaire art 82 du CGI, retraite supplémentaire art 39 du CGI, retraite supplémentaire art 62 du CGI, prévoyance , santé et retraite supplémentaire madelin, Plan Epargne Retraite Populaire (PERP), acquisition des locaux d'entreprise, assurance chômage, épargne salariale (PEE - PERCO), actionnariat salarié (stock-options, BSPCE, actions gratuites), indemnités de fin de carrière, avantages en nature (véhicule, chèque emploi service universel, chèque restaurant), portage salarial, SCPI, investissement en loi Pinel.

Optimisez immédiatement les 4 chiffres clés de votre rémunération et de votre protection sociale en remplissant le formulaire ci-dessous :

Ci-dessous, une vidéo introductive à la mission d'optimisation de la rémunération du dirigeant.

Je fais appel à un expert de la plateforme www.expert-remuneration.fr en cliquant sur ce lien

Afin que vous puissiez avoir un aperçu succinct des différentes techniques d'optimisation de la rémunération et de la protection sociale du dirigeant et de ses salariés, nous allons développer ci-après les trois premiers thèmes mentionnés tout en sachant que vous pourrez aller plus loin en cliquant sur "visionnez l'intégralité de l'article".

Réduire le coût pour l'entreprise

Choix du statut du dirigeant

Le choix du statut du dirigeant est primordial dans une réflexion de réduction du coût de l'entreprise. En effet, un dirigeant non salarié de type gérant majoritaire de SARL aura un coût inférieur à un dirigeant salarié de type président de SA (45 % de charges sociales pour le premier contre 60 % pour le deuxième). Toutefois, la couverture sociale sera bien plus faible (arrêt de travail, invalidité, retraite), il conviendra donc de mettre en place des dispositifs supplémentaires afin d'obtenir des garanties équivalentes au statut de salarié.

Ainsi, la rémunération du travailleur non salarié allège le coût de l'entreprise, dès lors se pose la question de la distribution des dividendes, à versement équivalent, le coût sera plus élevé pour le travailleur non salarié de par l'assujettissement aux charges sociales (au-delà de 10 % du capital social....), toutefois, il faut nuancer car les charges sociales restent génératrices de droits futurs (prévoyance et retraite).

Pour les dirigeants ne souhaitant se verser que des dividendes, il convient de préciser que le montant minimum de rémunération pour valider 4 trimestres de retraite est de 5 802 € (600 SMIC/horaire) en 2016.

Pour conclure cette rubrique, des logiciels d'optimisation de la rémunération et de la protection sociale permettent d'optimiser ces questions tout en tenant compte des désidératas du dirigeant.

Visionnez l'intégralité de l'étude sur le choix du statut de dirigeant en cliquant sur ce lien

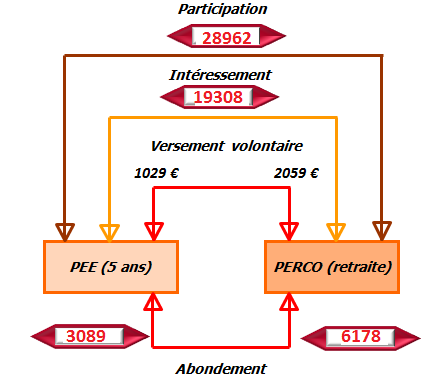

Epargne salariale (PEE/PERCO)

L'épargne salariale permet, dès lors que l'entreprise compte au moins un salarié, de mettre en place des dispositifs de type Plan Epargne Entreprise (PEE) ou Plan Epargne Retraite Entreprise (PERCO). Ces dispositifs d'épargne donnent droits à certains avantages fiscaux non négligeables.

À titre d'exemple, le PEE permet au dirigeant ainsi qu'à son conjoint (salarié, collaborateur ou associé) une sortie en capital au bout de 5 ans en toute franchise fiscale et sociale, quant au PERCO, il permet d'épargner jusqu'à sa retraite, les sommes versées ne sont pas assujetties à cotisations sociales. En outre l'abondement est une charge déductible pour l'entreprise.

Pour information, l'abondement est un supplément de versement par l'entreprise (exemple : le dirigeant verse 1 000 € sur ses plans, l'entreprise peut verser un complément maximal de 300 %)

Visionnez l'intégralité de l'article PEE / PERCO en cliquant sur ce lien

Intéressement et participation

Les accords d'intéressement et de participation permettent de distribuer une quote-part du bénéfice tout en bénéficiant d'avantages fiscaux et sociaux. Bien évidemment, les dirigeants ainsi que leurs conjoints (conjoint collaborateur ou associé) peuvent en bénéficier. Ces primes sont déductibles du bénéfice imposable et non assujetties aux cotisations sociales. Toutefois, elles sont assujetties au forfait social de 20 % (8 % pendant 6 ans depuis la Loi Macron lors d'une première mise en place). En versant ces primes directement sur un PEE ou PERCO, l'avantage fiscal est encore plus intéressant comme nous avons pu le voir ci-dessus.

Ci-dessous un schéma indiquant les plafonds d'épargne salariale (intéressement, participation, abondement) envisageables pour le dirigeant en 2016.

Maximiser le revenu immédiat du dirigeant (Net In the Pocket)

Le dirigeant peut aussi vouloir maximiser sa rémunération immédiate au détriment de sa rémunération différée. À titre d'exemple, un travailleur non salarié opte pour un régime de gérant majoritaire de SARL sans vouloir mettre en place de contrat supplémentaire afin d'accroître son niveau de protection sociale (prévoyance et retraite).

Dans le cas d'un arbitrage prime ou dividende, un dirigeant choisissant de se rémunérer uniquement via des dividendes verra le niveau de sa future retraite diminuer fortement. Cette question permet de se poser la question suivante : est-il plus pertinent pour un dirigeant de se constituer une retraite par capitalisation ? tout en sachant que les niveaux de retraite du régime par répartition sont en chute libre (4 cotisants pour 1 salarié en 1970, 2 cotisants pour un salarié en 2010, 1 cotisant pour un 1 salarié en 2020).

Ainsi, le dirigeant quasi-salarié (président de SA..) aura tout intérêt à se verser un maximum de dividendes s'il souhaite maximiser sa rémunération immédiate (net in the poket). En effet, les dividendes subissent uniquement les prélèvements sociaux (15,5%) ainsi que l'impôt sur le revenu après un abattement de 40%.

Je génère ma demande de contact en remplissant le formulaire ci-dessous.

Maximiser les revenus différés du dirigeant (retraite, prévoyance)

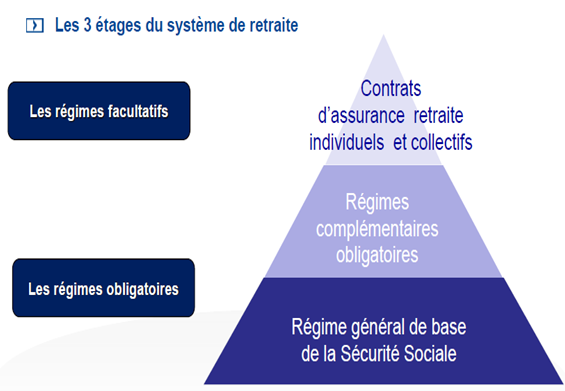

Il existe un nombre conséquent de dispositifs permettant de maximiser les revenus différés (retraite, prévoyance, chômage...) tout en bénéficiant des avantages fiscaux et sociaux, nous avons déjà fait un point sur l'épargne salariale. Maintenant, faisons un point sur les dispositifs de retraite, de prévoyance et de chômage.

Pour ce qui est de la retraite, le régime par répartition risque de disparaître dans quelques décennies remplacé par les régimes supplémentaires.

Aussi bien pour le dirigeant salarié ainsi que pour le dirigeant non salarié, il existe un certain nombre de dispositifs. Ces dispositifs fonctionnent de la même manière. Le dirigeant verse des cotisations sur son contrat puis perçoit une rente viagère à la retraite.

La retraite défiscalisée art 83 du CGI pour le dirigeant salarié ou quasi-salarié

Pour l'entreprise, les primes sont considérées comme des charges déductibles de l'impôt sur les sociétés et la part patronale est exonérée de cotisations sociales, dans la limite de la plus élevée des 2 valeurs suivantes : 5 % du montant du plafond annuel de la Sécurité sociale ou 5 % de la rémunération, retenue dans la limite de 5 fois le plafond annuel de la Sécurité sociale.

les primes versées dans la limite de 8 % de sa rémunération brute, plafonnée à 8 fois le plafond annuel de la Sécurité sociale, au titre de la retraite supplémentaire ;

les versements individuels facultatifs dans la limite de 10 % de son revenu net (max. 8 Plafond Annuel Sécurité Sociale) sous déduction des cotisations obligatoires, du transfert de jours de CET ou congés non pris et des éventuels abondements de l’entreprise au PERCO.

La retraite chapeau art 39 du CGI pour le salarié ou quasi-salarié

Pour l'entreprise, les primes versées sont intégralement déductibles du résultat imposable et ne sont pas soumises aux charges sociales patronales, ni à la CSG et à la CRDS.

Cependant, l'employeur est assujetti, suivant l'option choisie, à une contribution spécifique :

soit sur les primes, au taux de 24 % ou de 48 % (au lieu de 12 % ou 24 % pour les exercices ouverts avant le 31 décembre 2012) selon que le contrat est géré en externe ou en interne ;

soit sur les rentes, au taux de 32 % (au lieu de 16 % pour les rentes versées au titre des retraites liquidées avant le 1er janvier 2013), dès le premier euro de rente depuis le 1er janvier 2011.

Pour le salarié, les primes versées par l'employeur ne sont pas imposables. La rente viagère perçue est, quant à elle, soumise à l'impôt sur le revenu dans la catégorie des pensions à titre gratuit, ainsi qu'à la CSG et à la CRDS.

La retraite défiscalisée art 82 du CGI pour le dirigeant salarié ou quasi-salarié

La retraite art 82 du CGI a pour but de se constituer un complément de retraite (capital ou rente) tout en bénéficiant des avantages de l'assurance vie classique (fiscalité avantageuse au-delà de 8 ans en cas de rachats, fiscalité de la rente avantageuse, abattement de 152 500 € par souscripteur et par bénéficiaire sur les droits de succession...).

Cet avantage peut être uniquement individuel, il n'est pas collectif comme le contrat de retraite art 83 du CGI. Ainsi, ce dispositif permet de fidéliser certains "cadres dirigeant". Toutefois, les primes sont qualifiées de "sur salaire" donc assujetties aux cotisations sociales et à l'impôt sur le revenu.

La retraite défiscalisée 154 bis du CGI (retraite Madelin) pour le gérant majoritaire (SARL / EURL)

Les cotisations que vous versez au titre de l'assurance vieillesse sur votre contrat Madelin sont déductibles de vos bénéfices imposables dans la limite d'un plafond calculé sur la base du bénéfice imposable réalisé l'année de versement des cotisations :

- 10 % du bénéfice imposable dans la limite de 8 fois le plafond de la Sécurité sociale, plus 15 % sur la fraction du bénéfice comprise entre 1 et 8 fois le plafond de la Sécurité sociale ;

- avec un plancher minimum de 10 % du plafond annuel de la Sécurité sociale.

De ce plafond, sont déduits les cotisations aux régimes complémentaires (pour la part facultative excédant la cotisation minimale) et des versements de l'employeur ou du salarié au PERCO.

La retraite art 62 du CGI pour le gérant majoritaire

À l'identique de la retraite art 82 du CGI, la retraite art 62 du CGI a pour but de se constituer un complément de retraite (capital ou rente) tout en bénéficiant des avantages de l'assurance vie classique (fiscalité avantageuse au-delà de 8 ans en cas de rachats, fiscalité de la rente avantageuse, abattement de 152 500 € par souscripteur et par bénéficiaire sur les droits de succession...).

Cet avantage peut être un complément à la retraite Madelin (154 bis du CGI). Toutefois, les primes versées sont considérées comme "rémunération" et donc sont assujetties aux cotisations sociales et à l'impôt sur le revenu.

Par ailleurs, bénéficiant des avantages de l'assurance vie, ce dispositif peut servir à :

- se constituer un capital en cas d'arrêt de travail, d'invalidité, de décès

- recevoir le fuit de la cession de son entreprise

- transmettre son patrimoine de manière optimisée.

Pour ce qui est des indemnités journalières en cas d'arrêt de travail ou d'invalidité, les régimes interviennent très peu surtout quand on opte pour le régime de travailleur non salarié, ainsi il convient de mettre en place des contrats de prévoyance supplémentaire, prévoyance Madelin pour les indépendants ou prévoyance salarié.

Plus d'informations sur ces sujets en nous contactant ou en consultant notre livre sur les 25 techniques légales d'optimisation de la rémunération et de la protection sociale du dirigeant 2018 en cliquant sur ce lien.

suivez-nous sur :

facebook en cliquant sur le lien suivant : expert rémunération dirigeant

twitter en cliquant sur le lien suivant : expert rémunération dirigeant

joignez notre groupe facebook de réflexion sur l'optimisation de la rémunération et de la protection sociale du dirigeant en cliquant sur le lien suivant : groupe facebook expert rémunération du dirigeant

la plateforme de mise en relation entre les visiteurs et les experts-comptables, les experts en rémunération et paie, les experts en protection sociale, les juristes : www.expert-remuneration.fr

Accueil

Accueil